作为行业公认的“卖铲”角色,CXO的旱涝保收让这个行业一直备受资本宠爱。尤其是在过去几年里大型制药企业外包比例提升、中小型制药公司需求不断增长、政策利好创新药研发的情况下,CXO市场规模快速增长。

根据东方财富网的统计数据,2021年中国CXO公司的总收入增长至665亿元人民币(98亿美元),同比+38.17%。

但“卖铲”的买卖之所以能够进行,在于“金矿”的吸引。如果没有“金矿”,淘金人离开,“卖铲”产业的危机就来临了。

* CXO是指提供医疗合同外包服务的公司,包括研发、临床试验以及医疗产品的生产和商业化。字母“X”是一个不确定的词,可以根据具体含义变化。目前中国有四大医药CXO: CRO、CMO、CDMO和CSO。

01

药明康德年报一出,CXO板块又杀回来了

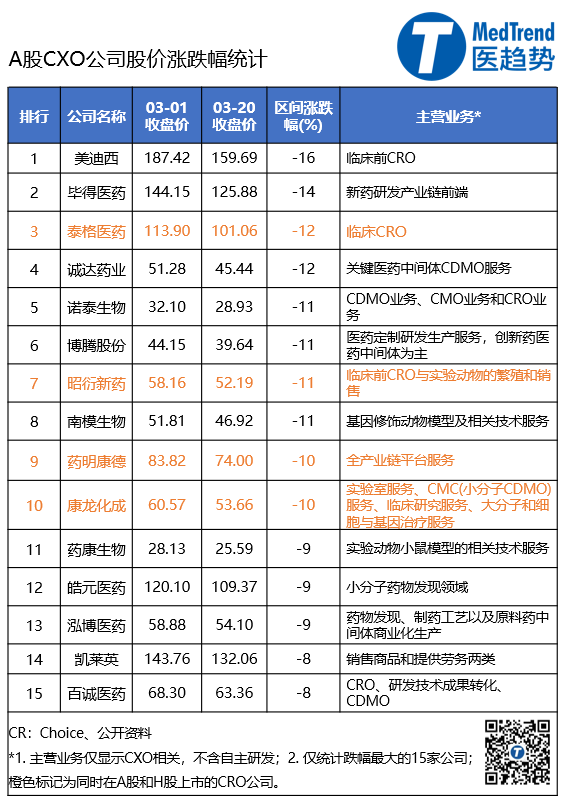

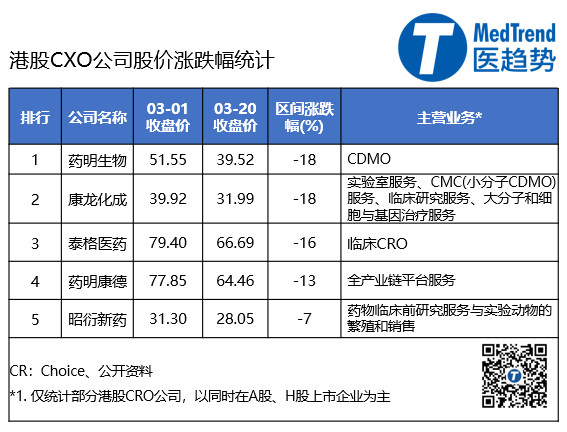

今年开年以后,A股CXO概念股都不大景气,波动较大,尤其是3月来(3月1日-3月20日),美迪西领跌16%,泰格医药下跌12%,昭衍新药、药明康德、康龙化成均下跌至少10%。

港股上,CXO的表现更不尽人意,药明生物、康龙化成的跌幅均高达18%,泰格医药跌16%,药明康德也达到了13%。

不过,随着中国CXO龙头企业药明康德最新年报的发布,CXO板块一扫颓势:

3月20日晚间公布财报,3月21日,药明康德大涨近9%,毕得医药、泰格药涨超7%,九洲药业、康龙化成、泓博医药、阳光诺和等也涨幅居前。

药明康德业绩的带动作用惊人,也是基于其非常亮眼的财务数据:

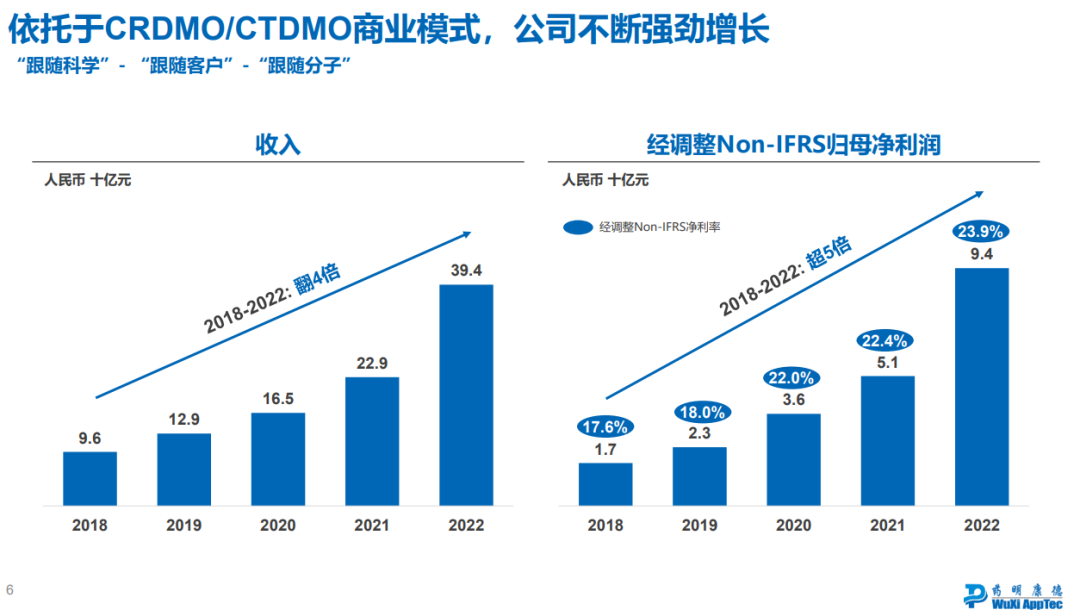

尽管经营环境充满挑战,药明康德依旧实现收入393.55亿元,同比强劲增长+71.8%。同时,在2022年强劲增长基础上,药明康德预计公司2023年全年营收有望突破410亿元。

2018-2022年,药明康德的收入翻四倍,经调整Non-IFRS归母净利润超五倍。

▲药明康德2022年年报亮点

管中窥豹,CXO行业过去几年的发展速度可见一斑。但即便如此,CXO行业的发展前景如何,还是有迷雾缭绕之处。

02

令人警惕的CXO后周期

CXO的危机在于其发展具有后周期属性,尤其是CXO和创新药的周期属性不完全相同。最直接的表现在于:创新药的临床前和临床项目立项要晚1-2年才体现在CXO公司的业绩上面。

这也意味着,前几年创新药领域的繁花似锦,让CXO至今依然能够呈现出高增长的业绩。但从2021年开始的资本遇冷,还未真正体现在CXO的业绩表现上。

两年“凛冬”之后,创新药迎来暖意

从2021年开始,创新药原本一片欣欣向荣的形势急转而下:港股药企新股接连破发,已上市企业跌幅巨大,多家企业市值破净,科创板创新药企市值也持续下滑,并出现了破发。

二级市场的表现明显影响了一级市场,根据统计,仅2022年1-5月,创新药融资案例数为144例、金额205亿元,相比去年同期分别减少38%、44%,下滑明显。

与此同时,年销超10亿美元的重磅药越来越难发现,投资回报率越来越低。低垂的果实已经采摘殆尽,基础研究迟迟没有突破,“失败”成了临床试验报道中最常见的词条。无论是中国还是美国,生物技术公司裁员、破产、变卖资产,卖出在研药品,都在悄然进行。

不过,值得欣喜的是,随着2022年底创新药泡沫基本破灭出清,创新药迎来丝丝暖意:

政策上,医保政策开始预期转向温和。

技术领域,持续多年没有突破的癌症疫苗、阿尔茨海默病用药(老年痴呆症用药)、艾滋病用药、1型糖尿病用药等领域都出现了新的进展,技术上也迎来了以ADC、双抗为首的蛋白工程化新周期以及以mRNA、RNAi、新型细胞疗法的CGT新技术周期。

后周期的CXO,迎来持续调整

相较于创新药已经经历了2年的阵痛期,CXO所面临的寒意来得稍晚一些。

CXO的估值在2021年下半年才开始见顶,直到去年四季度到今年一季度,市场才看到CXO公司开始下调收入增速预期。

同时,CXO股价遭遇持续调整。如果不计算药明康德业绩披露带来的股价回弹,今年以来(1月1日-3月20日),A股市场上,美迪西股价已下跌25%,康龙化成-21%,九洲药业-17%,凯莱英、昭衍药业也均下跌超10%,药明康德下跌9%。

① 新冠利好落地之后,未来增长从何而来?

CXO更加弱势的原因在于2022年的业绩不断兑现,利好逐渐落地,而对于2023年业绩放缓的担忧在不断增加。

根据最新年报,药明康德2022年净利润同比+72.91%。

而根据2022年业绩预告:

凯莱英净利润同比+208%-213%;

昭衍新药净利润同比+81.50%-101.50%;

博腾股份净利润同比+260%-310%。

超高增速的背后,是新冠订单的强力支撑。比如凯莱英2022年两个大订单合计60亿,主要是新冠业务,是高增长的主要来源。

但显然,在2023年,新冠订单将会大打折扣,即使有新的订单弥补,今年的增速也会明显放缓。

目前市场对凯莱英的的业绩预期是收入增长4%,净利润下降10%。这也是凯莱英的股价表现更加弱势的原因。

药明生物2月13日公布的业绩预告显示,调整后净利润同比增长47%,不及50%的市场预期,这又加速了利好出尽的节奏。

② 制药企业严控成本,砍管线的大刀最终会落在CXO身上?

另一个令人担忧的现实是,制药企业开始缩减“挖矿的线路”(管线数量):

SVB证券的一项分析显示,在最近半年时间内,一些顶级生物制药公司削减了大约40个不同的免疫肿瘤(Immuno-Oncology, IO)开发项目,临床试验失败、患者登记困难、新的优先事项、转型中的FDA都是药企削减项目的理由。

仅2022年Q4,阿斯利康、百时美施贵宝、罗氏、杨森、拜耳、辉瑞、吉利德、艾伯维、德国默克累计削减了21个不同的IO项目。

挖矿的少了,铲子卖给谁?这些项目削减势必将在CXO的未来业绩中反应出来。

03

CXO大趋势:出海、布局全产业链、数字化

企业要发展,坐以待毙从来不是选择。因此,CXO公司选择主动出击。

出海、布局全产业链、数字化成为CXO发展的三大趋势。

出海,对于小型CXO公司并不友好

在中国创新药高度内卷的时代,不仅创新药企业寻求出海,中国CXO也是。毕竟,开拓新地图将带来增量市场,而以美国为主的北美地区是全球第一大药品市场。

与国际CXO企业相比,中国CXO企业具有许多优势或竞争力,如高素质的人才和较低的成本。因此,一些全球制药公司将部分研发工作转移给中国CXO公司。

目前,出海相对成功的中国CXO企业分别是康龙化成、药明生物、药明康德。2021年,这三家公司的海外收入分别占其总收入的83%、75.6%和75%。

但一个现实是,“出海”对于那些小型的CXO公司并不友好。在美国市场,一些大型制药公司筛选供应商的首要条件就是已经在美国市场上注册满N年,除此之外,企业实际的交付能力等也是这些企业的考量范围;大型CXO公司相对更具有优势。

也有一些CXO公司希望通过并购海外CXO公司来实现快速“出海”。比如,

总部位于中国上海的CRO公司缔脉(dMed)在2021年4月宣布与美国CRO公司Clinipace合并,2022年10月,合并后的dMed - Clinipace宣布更名为Caidya(康缔亚)。

2023年3月2日,中国CRO公司CinChoice昆翎宣布完成对总部位于意大利维罗纳和美国北卡罗来纳州的国际CRO公司MSOURCE的收购。

全产业链布局,头部CXO互相渗透优势领域

“出海”是为了获得的海外市场的增量,那么全产业链布局则是头部企业之间互相抢夺市场的最之间表现。

在CXO企业发展的早中期,全球大多数CXO公司集中于新药研发的某一阶段,如临床前 CRO、临床试验 CRO、CDMO等。

头部CXO各有自己的优势范围:泰格医药以临床CRO著称;康龙化成以临床前CRO著称。

但还有为数不多的大型CXO公司通过其全产业链布局,为客户提供一站式的CXO服务。比如药明康德,最大的卖点就是“一体化、端到端”的研发服务。

不过,近两年,泰格医药从2021年开始已经有成熟的临床前开发和测试平台,并借助大分子生产进军CDMO领域;康龙化成则在强化了动物房和小分子CDMO这两个模块。

这种互相渗透带来的就是CXO市场竞争的白热化。中国顶级CXO企业打造全产业链、一体化服务平台,增强核心竞争力。但这种模式并不适合小型企业。

数字化CXO服务登上舞台

随着数字化成为现实,数字CXO成为一种新兴趋势,在过去三年中受到了投资机构的关注。2021年,有15轮关于数字CXO的融资。

特别是在大流行期间,全面隔离阻断了研究者与受试者之间的物理接触,患者随访、配药、依从性都受到了极大的影响。

一些临床试验也被推迟,这使得“数字化”变得更加重要。由CTMS、EDC、ePRO、PV等工具搭建的数字化临床试验体系,让信息在受试者与研究者之间以线上方式流通,保证了疫情期间的临床试验能稳步推进。提供这些数字化服务的,正是数字化CXO行业。

药明康德还在其测试业务(WuXi Testing)中,通过数字化项目平台和自动化排成管理系统,缩短项目周期;同时提高实验室分析设备的自动化水平,提高使用效率。

需要指出的是,数字CXO的准入门槛同样很高,一些无法开发数字系统的CXO公司会从外部购买更成熟的系统来应用于他们的临床试验项目。

不过,由于尚处于新兴阶段,数字CXO也面临一系列的挑战。如临床试验数据收集和认证方面的法规和政策不健全;患者和研究人员不熟悉工具的使用;行业缺乏数字标准;数字工具的质量参差不齐等。

但从长远来看,随着数字化的广泛普及,数字CXO将受到投资者和制药公司的更多关注。

长期来看,CXO的未来依然是乐观的。

需求端,国内创新药仍将持续发展,根据 Frost & Sullivan 报告预测,中国医药行业研发投入将由 2022 年的 327 亿美元增长至 2026 年的 529 亿美 元,复合年增长率约 12.8%。

同时国内CXO也可以通过出海,获得更多全球份额。

但在春天来临之前,CXO要谨慎应对后周期。

四川省医药保化品质量管理协会党支部召

按照省市场监督管理局社会组织联合..关于举办2026年度四川省药品生产企业质

各药品生产企业: 2026年是我国..四川省医药保化品质量管理协会召开第七

2025年12月17日,四川省医药保化品..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..关于相关收费标准的公示

根据四川省医药保化品质量管理协会..协会党支部组织党日主题学习会

协会党支部组织党日主题学习会 --..